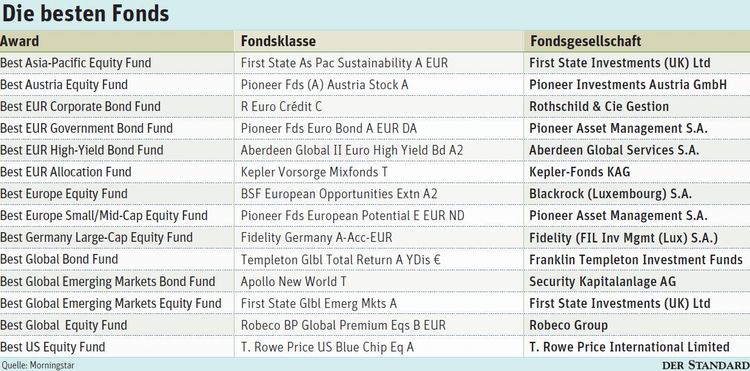

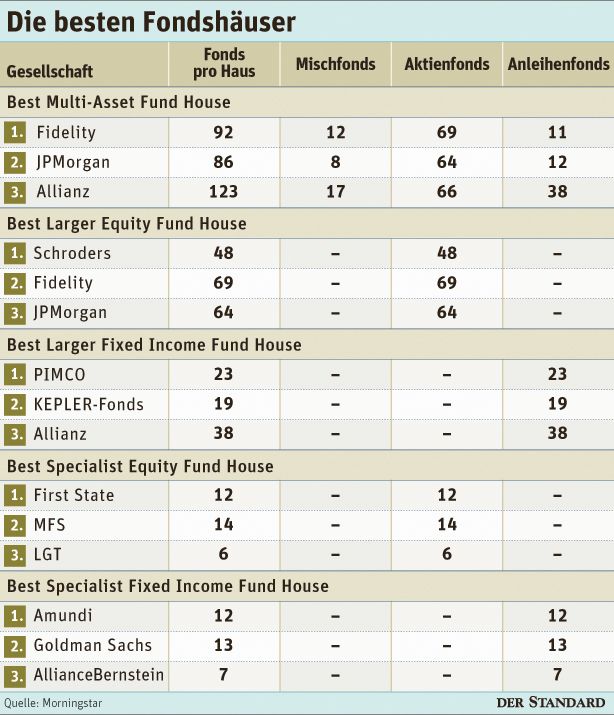

Wien - Bei Award-Zeremonien ist die Stimmung gemeinhin locker. Es gibt Lob für Geleistetes, Hoffnung für Kommendes. So war es auch bei der aktuellen Vergabe der Morningstar-Awards, als die Fondsexperten die Gewinner für das Jahr 2014 prämierten. Von tausenden verfügbaren Produkten für Anleger haben die Fondsanalysten von Morningstar die besten prämiert (siehe Grafiken). "Es geht dabei nicht nur um Performance, sondern auch um Konsistenz", sagte Ali Masarwah, Mitglied im europäischen Research Team von Morningstar. Man wolle ja keine Eintagsfliegen prämieren, die vielleicht nur in einem Jahr mit Glück auch Gewinne gemacht haben. So betonte auch Deutschland-Chef Werner Hedrich, die Research-Papiere der gut 100 Analysten "helfen Investoren, bessere Anlageentscheidungen zu treffen".

Bei den diesjährigen Awards, die der Standard als Medienpartner begleitet hat, hat sich gezeigt, dass die ausgezeichneten Fondsmanager beherzigen, was Finanzminister Michael Spindelegger lange gefordert hat: "Entfesselung." Denn besonders aktive Fondsmanager wurden ausgezeichnet, also jene, die sich von ihren Vorgaben lösen, etwa den Aktienindizes, an denen sie gemessen werden. "Es sind aktive Fondsmanager, die auch wirklich einen Mehrwert liefern können", betont Masarwah. Traditionell verlangen aktive Fonds deutlich höhere Gebühren als etwa passive Produkte, diese Mehrkosten müssen die Manager erst verdienen.

Gerade zuletzt ist eine Kennzahl immer populärer geworden, die anzeigt, wie aktiv Fondsmanager eigentlich sind - Active Share. Die Zahl gibt an, wie stark ein Portfolio von einem Index abweicht. Das ist für Josef Obergantschnig von der Security KAG auch bei Anleihenfonds ein logischer Prozess: "Angesichts niedriger Renditen muss man manchmal etwas stärker von der Benchmark weg", sagte Chief Investment Officer Obergantschnig. Denn auch bei niedrigen Renditen gebe es Möglichkeiten, mehr Ertrag herauszuholen, etwa über die Zinskurve.

Anleger vor Fehler bewahren

Doch manchmal gehe es beim Fondsmanagement auch darum, Anleger vor Fehlern zu bewahren. Kurt Eichhorn, Leiter des Rententeams bei Kepler Fonds und Manager des Mischfonds Vorsorge Mix, betonte: "Lehrbuchmäßig wäre das Konzept des Mischfonds ja unnötig, weil die Investoren ihre Anlageentscheidung selbst treffen könnten, um Aktien- und Anleihenmärkte zu identifizieren, die sie kaufen möchten." Doch in der Realität sei es eben anders. "Als Portfoliomanager eines Mischfonds kann man eine langfristige Perspektive einbringen. Viele Anleger haben leider einen sehr kurzfristigen Horizont." Und Eichhorn forderte einen realistischen Ausblick für die Kapitalmärkte ein: "Auch wenn es nicht angenehm ist, aber Investoren müssen ihre Ertragserwartungen herunterschrauben." Die vergangenen zwei Jahrzehnte seien einmalig gewesen, weil die Anleihen- und die Aktienmärkte von stetig fallenden Zinsen profitierten.

Über der Veranstaltung am Mittwoch hingen aber auch die aktuellen Herausforderungen der Branche. Ein Blick auf die Zahlen des Verbands Österreichischer Investmentgesellschaften zeigt, dass die vergangenen drei Jahre Nettomittel aus der Fondsbranche abgeflossen sind, obwohl Anleihen- und gerade Aktienmärkte eigentlich gut performt haben. Einer der anwesenden Vertriebsleiter bezeichnete den heimischen Markt gar als "Brachland".

Für Mathias Bauer, den langjährigen Leiter der Raiffeisen KAG, der Anfang des Monats überraschend seinen Rückzug aus der Geschäftsführung angekündigt hat, krankt es vor allem an einem Vertriebsproblem. Nicht nur dass die Fondsprodukte in stärkerer Konkurrenz zu anderen Bankprodukten stehen - von Spareinlagen bis zu emittierten Anleihen und Aktien. "Die Regulierung macht es immer schwerer, Kapitalmarktprodukte zu verkaufen." Dabei würden die Investmentfonds zu unrecht in den Sog negativer Schlagzeilen, etwa bei geschlossenen Fonds, hineingezogen werden, warnt Bauer. (Lukas Sustala, DER STANDARD, 21.3.2014)