Wer nicht dabei ist, ist selbst schuld. Etwa beim Börsengang von Auto1, einem deutschen Betreiber von Onlineplattformen für den Fahrzeughandel wie wirkaufendeinauto. Also de facto ein Fahrzeughändler, der nach einem Plus von 45 Prozent am ersten Börsentag fast so viel wert war wie die Commerzbank und Lufthansa zusammen. Zugegeben, beide stammen nicht aus boomenden Branchen, spielen aber realwirtschaftlich in einer ganz anderen Liga. Stimmt da etwas nicht am Aktienmarkt?

Denn Auto1 ist kein Einzelfall. Ende vergangener Woche löste der Börsengang der chinesischen Video-App Kuaishou in Hongkong einen regelrechten Ansturm auf die Aktien des Unternehmens aus, sodass sich deren Wert knapp nach Handelsstart gegenüber dem Ausgabepreis verdreifacht hatte. Alles, was derzeit mit Technologie zu tun hat, wird einem an der Börse geradezu aus den Händen gerissen – was sich auch an der US-Technologiebörse Nasdaq zeigt.

Höhenflug der Technologie

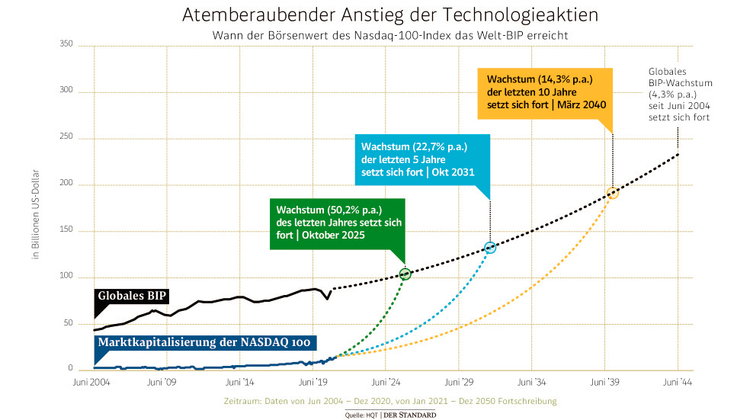

Seit dem Tief nach der Finanzkrise im März 2009 stieg der Nasdaq-100-Index auf das 13-Fache, wobei die Dynamik des Aufschwungs zuletzt immer weiter zunahm – allein im Corona-Jahr 2020 betrug der Zuwachs mehr als 50 Prozent. Was den Vermögensverwalter HQT zu folgenden Überlegungen angeregt hat: Würde der Index wie im Vorjahr weiterwachsen, hätte er im Oktober 2025 die Wirtschaftsleistung der gesamten Welt erreicht. Zugegeben, es werden Äpfel mit Birnen verglichen. Dennoch, rechnerisch müsste dazu allein der Wert von Apple von derzeit 2,3 auf etwa elf Billionen Dollar steigen – was wenig wahrscheinlich ist.

Aber selbst wenn der Nasdaq-100 nur das Durchschnittswachstum der vergangenen zehn Jahre, immerhin gut 14 Prozent, beibehält, hätte er das Welt-BIP bis 2040 erreicht. Dazu müsste er jedoch fast weitere zwei Jahrzehnte etwa das Doppelte der langfristig an der Wall Street zu erzielenden Aktienrendite erzielen, diese liegt nämlich nur bei etwa sieben bis acht Prozent.

Magere Jahre voraus

Allerdings ist aufgrund der starken Kurszuwächse der vergangenen Jahre – auch der breite Markt notiert auf Rekordniveau – nun eine Phase mit unterdurchschnittlichen Erträgen zu befürchten. Oder, wie die Analysten von Raiffeisen Research fragen: Wird die Börsenrally zum Bremsklotz für die langfristige Entwicklung? Denn ihrer Ansicht nach war schon vor der Corona-Krise und den Kursgewinnen des Vorjahrs das langfristige Ertragspotenzial des US-Marktes aufgrund der hohen Bewertung des schwergewichteten IT-Sektors eher gering.

Zudem kommen bei den Raiffeisen-Analysten Manuel Schleifer und Christian Hinterwallner wegen des hohen Bewertungsniveaus und "des teilweise sorglosen Umgangs an den Aktienmärkten rund um WallStreetBets", also etwa Aufstieg und Fall der Gamestop-Aktie, Erinnerungen an die Dotcom-Blase der 1990er-Jahre auf. Und wie damals sollen auf die fetten Jahre nun magere folgen, so das ernüchternde Fazit: Ihrer Analyse zufolge sollen US-Aktien im Mittel in den kommenden zehn Jahren nur eine jährliche Rendite von etwa 0,9 Prozent einspielen, also wesentlich weniger als üblich.

Bremsende Demografie

Weniger trüb mit erwarteten 5,5 Prozent pro Jahr sieht ihr Ausblick für die europäischen Aktienmärkte aus. Allerdings werden auch diese im Laufe dieses Jahrzehnts zunehmend von der Demografie belastet: Die geburtenstarken Jahrgänge der Babyboomer treten sukzessive die Pension an, womit aus deren Zuflüssen aus der kapitalgedeckten Altersvorsorge dann Abflüsse aus den Finanzmärkten werden. Sprich: Es wird Kapital für den Konsum der pensionierten Babyboomer abgesaugt – was sich auch treibend auf die Inflationsentwicklung auswirken könnte.

Zurück zur Gegenwart. Auch im Fondshaus Jupiter traut man der ausgelassenen Stimmung an den Börsen nicht, sondern ist vielmehr zunehmend besorgt. Allerdings denken die Experten, dass der aktuelle Börsenaufschwung noch Spielraum hat und es daher "noch nicht an der Zeit ist, um nach dem Notausgang zu suchen". Ihr Fazit lautet folglich: "Die Rally kann nicht ewig weitergehen, dürfte ihren Schwung aber noch eine Weile beibehalten." Viel Spielraum bleibt allerdings nicht mehr, denn die Experten erwarten, dass der Kursaufschwung zur Jahresmitte auslaufen dürfte. (Alexander Hahn, 14.2.2021)